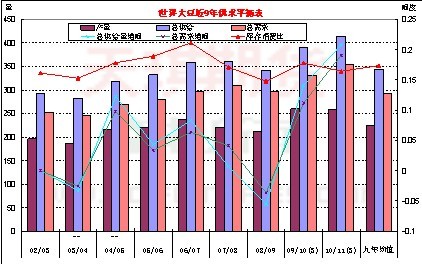

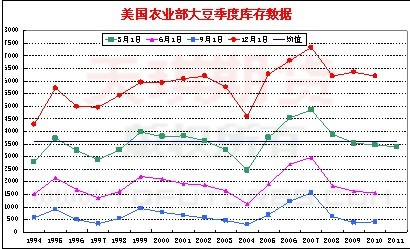

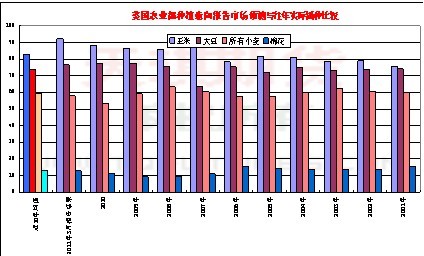

后货币宽松时代,货币政策差异,导致金融走势分化 中国通胀调控,压制外强内弱 豆类油脂需求淡季观望,阶段中上游承担压力需时间消化 需求刚性增长和养殖盈利周期下,有助价格后期传导 全球库存消费比和北半球大豆种植面积下降,市场侧重刚性需求和夏秋北美天气题材 一、 后货币宽松时代,货币政策差异,导致的金融市场走势分化 如果将2008年至2010年上半年,全球应对次贷危机,实施宽松的货币政策作为一个时间段,并将其成为“货币宽松时代”,那么从2010年下半年迄今,笔者将其称为“后货币宽松时代”。 导致外围宏观货币环境,发生改变的主因,来自于以下几个方面: 新兴经济体刚性需求,承担成本型和资本输入型压力,经济增长方式和经济结构转型,产业资本进入金融投资领域,综合导致通胀压力陡增; 欧美发达国家,就业改善,经济复苏逐渐显现,资本回流; 上述国家,无论是为了控制显性通胀对实体经济的伤害,还是为了预防预期通胀,收缩货币流动性,为其主要政策着眼点; 与此同时,欧债危机和日本地震引发的该国经济衰退,使得他们短期内仍无法摆脱宽松性货币政策的依赖性; 可见在“后货币宽松时代”, 经济恢复和发展程度的差异,导致货币政策差异化,国际金融市场走势将逐渐分化。 二、 中国通胀调控,压制外强内弱 从2010年10月开始,针对国内CPI的节节高企,政府一方面从收紧货币流动性,截止2011年3月末,九次上调银行存款准备金率四次上调存贷款基准利率;另一方面针对期现货市场也采取调控手段,针对期货市场相继上调了保证金比例、涨跌停板和取消了手续费单边优惠,针对现货领域连续的通过储备移库拍卖、临储拍卖和对终端小包装油限价等措施调控价格。 2011年2月份迄今,中国豆类油料走势一直弱于外盘,从文华商品指数2月11日到3月31日的持仓量来看,下降了近10%。 从3月中旬反弹幅度来看,美豆和美豆油基本回到了2月10日高点附近,而中国豆类油脂指数,除大豆逼近前高,其余依反弹幅度强弱排序,菜油指数反弹了61%,豆油指数反弹了50%,,豆粕指数反弹了40%,棕榈油指数反弹了37%,均显示弱于外盘。 三、 豆类油脂需求淡季观望,阶段中上游承担压力 在上述外部宏观背景下,国内豆类油脂现货领域,在第一季度还经历需求淡季,豆粕方面,受到春季疫情,养殖存栏量低,养殖周期后移,下游养殖企业逢低加大饲料库存量,中游贸易企业采购谨慎,部分拖延远期合同执行期限,上游油厂承接了库存的主要压力;油脂方面,从现货贸易商了解,由于小包装油限价,储备定期定量限时投放,毛油/小包装油、进口价格倒挂,中上游油厂和贸易商第一季度,也承接了成本的压力。 四、 需求刚性增长和养殖盈利周期下,有助价格后期传导 但无论是从中国需求刚性增长角度,还是从2010年7月份迄今从生猪养殖效益维持盈利周期角度,以及进入夏季的水产养殖旺季到来,目前饲料需求不存在根本上的价格传导受阻问题,更多是养殖企业采购节奏放缓,库存周期延长,将价格压力集中在了中上游环节。 若按照上述推演,在外围金融环境不再发生大的系统性下挫,美豆指数维持1350-1500美分偏强震荡,国内更多的等待下游养殖消费库存的消耗和需求恢复启动,这样随着库容下降,市场价格的话语权将再度回到上游油厂,届时远期成本上移因素将体现出来。 五、 全球库存消费比和北半球大豆种植面积下降,市场侧重刚性需求和夏秋北美天气题材 1、全球大豆库存消费比呈现下降趋势 在3月份的美国农业部世界大豆供求平衡表中,可见10/11年度世界大豆总供给增幅环比下降6.7个百分点,而总需求增幅环比上升了7.91个百分点,直接结果是10/11年度期末库存消费比降至16.44%,低于近9年均值17.38%。 其中10/11年度,南美巴西——环比上年增产201万吨,阿根廷——环比上年减产435万吨,综合两国环比上年大豆产量下降234万吨。  图1:世界大豆近九年供求状况比较 2、美国大豆第一季度库存呈现下降趋势 在美国农业部季度库存报告中,可见截止2011年3月31日美国大豆库存为3396.74万吨,环比上年下降57.66万吨,低于近十六年同期均值3582.17万吨下方。  图2:美国农业部大豆季度库存告近十六年数据比较 3、美国大豆种植面积呈现下降趋势 2011年3月31日,美国农业部公布了首份美国农业种植意向报告可知:2011年美国主要作物,呈现大豆播种面积环比下降79.5万英亩,玉米/小麦/棉花播种面积环比分别增加398.6万英亩、441.8万英亩和159.3万英亩。  图3:美国农业部种植意向报告近十年数据比较 综上可见,截止2011年度第一季度,南美大豆产量环比下降,美国大豆季度库存和世界大豆库存消费比均低于历史均值;而受到种植收益影响,2011年度北美新春大豆播种面积下降,低库存和消费高增速背景下,进入2011年第二和第三季度,市场侧重点将集中到刚性需求和夏秋北半球天气领域,一旦终端消费启动,若叠加北美天气升水,在春秋时节交替时刻,低库存将助燃豆类油脂的年度反弹幅度。 六、 市场风险关注点:西方货币政策走势和中国关税调整 从前文可见,2011年度在“后货币宽松时代”,各国经济发展的不平衡,越发的体现在宏观政策,尤其是货币政策的差异方面,而随着欧元区德国、英国经济复苏和潜在通胀预期,以及美国二次货币宽松政策即将到期,就业改善的背景下,市场都在关注,进入4月份欧元区部分国家能否加息。一旦西方国家进入加息周期,将对大宗商品领域形成货币紧缩压力。 此外,市场一直传闻对农产品中国将下调关税,但基于目前全球豆类油脂库存下降和刚性消费特点,短调不会改变市场中长线看涨趋势,尤其在美元指数维持低位和原油指数在100美元上方的背景下。 七、 结论 2011年外部宏观环境带有明显的不确定性,资本将着重评估不同投资领域的投资的风险收益比,金融领域走势的分化将越发明显。 在2011年第二和第三季度, 全球豆类品种库存消费比下降,北半球种植面积下滑,市场关注点正逐渐向需求和夏秋北美天气转移。而基于目前外围金融环境、市场对中国调控“前紧后松”预期、刚性消费和养殖周期盈利背景下,笔者预计豆类油脂总体会延续慢牛攀升格局,走势以滞涨-跟涨-报复性上涨体现。 若第二、三季度CBOT大豆指数维持在1350-1500区间偏强震荡,随着国内消费启动,库存逐渐下降,上游远期成本支撑下, 国内豆粕1201合约在3400附近,以回调吸纳为主,第一目标看到2月份高点3565点,若后期能站上3565一线,上方空间进一步打开到3711-3820区间范围; 油脂领域,4月份中期侧重资金从1109合约向1201合约移仓迄今,预期仍会以菜油、豆油和棕榈油强弱排序,操作上建议以回调吸纳,上方目标看到2月10日高点附近,稳健性投资者建议关注菜/棕价差套利。 |

怎么买微信小号-白号-满月号交易网站!微信小号批发货源网-駃忞!

怎么买微信小号-白号-满月号交易网站!微信小号批发货源网-駃忞! 熱!本月特价推荐:购买一元抖音号批发抖音小号列表和价格橱窗号直播号蓝v白号

熱!本月特价推荐:购买一元抖音号批发抖音小号列表和价格橱窗号直播号蓝v白号 抖音小号自助批发平台!抖音带货账号怎么做?抖音白号在线购买平台

抖音小号自助批发平台!抖音带货账号怎么做?抖音白号在线购买平台 探索足球让球的魅力与策略

探索足球让球的魅力与策略 挑战欧洲之巅:威尔士对阵波兰,欧洲杯附加赛的精彩较量

挑战欧洲之巅:威尔士对阵波兰,欧洲杯附加赛的精彩较量 怎么通过手机号码查身份证信息-调查电话号机主的网站

怎么通过手机号码查身份证信息-调查电话号机主的网站 PG游戏产业手机崛起!新黑马4策略超越vivo登顶全球第五

PG游戏产业手机崛起!新黑马4策略超越vivo登顶全球第五 PG游戏产业手机崛起!新黑马4策略超越vivo登顶全球第五

PG游戏产业手机崛起!新黑马4策略超越vivo登顶全球第五 “极力逐梦”快递驿站创业扶持计划

“极力逐梦”快递驿站创业扶持计划 亚冠杯比赛看点:全北与蔚山HD 谁能掌控比赛节奏?

亚冠杯比赛看点:全北与蔚山HD 谁能掌控比赛节奏? 苏州讨债公司怎么收费?怎么找讨债公司?

苏州讨债公司怎么收费?怎么找讨债公司? 意甲联赛:都灵对阵莱切:硬朗的都灵防线迎战挑战

意甲联赛:都灵对阵莱切:硬朗的都灵防线迎战挑战